| Afaceri | Agricultura | Comunicare | Constructii | Contabilitate | Contracte |

| Economie | Finante | Management | Marketing | Transporturi |

Finante

|

|

Qdidactic » bani & cariera » finante Eficienta pietei financiare si forme a acesteia |

Eficienta pietei financiare si forme a acesteia

Eficienta pietei financiare si forme a acesteia

Existenta oportunitatilor de arbitraj pe pietele financiare, respectiv posibilitatea de a realiza un castig fara asumarea vreunui risc si fara a investi capital, i-a fascinat intotdeauna si continua sa ii fascineze pe operatorii ce actioneaza pe aceste piete. Analiza eficientei pietei financiare surprinde existenta unor astfel de oportunitati, insa nu este subordonata identificarii in timp real a oportunitatilor de arbitraj, ceea ce ar permite fructificarea lor, fiind o analiza postfactum[1].

Eficienta unei piete, in general, se materializeza in capacitatea acesteia de a servi scopului pentru care functioneaza. In cazul pietei financiare, acest scop il constituie transferul capitalurilor de la posesorii de fonduri temporar disponibile catre cei ce au nevoie de acestea, pentru a pune in practica proiecte de investitii ce implica angajarea de surse de finantare suplimentare. O piata financiara eficienta va realiza alocarea fondurilor catre acele proiecte de investitii care furnizeaza rentabilitatea maxima la nivelul de risc implicat; astfel, preturile activelor vor ingloba integral si instantaneu informatiile existente, care reprezinta semnale asupra perspectivelor viitoare si se vor ajusta corespunzator riscului indus de noi informatii asupra titlurilor[2].

In fapt, eficienta unei piete se poate structura in:

eficienta alocativa;

eficienta operationala;

eficienta informationala;

Fiecare dintre aceste tipuri de eficienta are ca efect, in mod individual, facilitarea realizarii scopului general al pietei, fiind inglobate in conceptul de piata perfecta sau mai precis in cele patru conditii de existenta a pietei perfecte: concurenta perfecta[3], lipsa "fortelor de frictiune"[4], transparenta si rationalitatea operatorilor de pe piata.

Prima dintre conditiile mentionate, concurenta perfecta, se regaseste in conceptul de eficienta alocativa, care, in contextul pietei financiare, presupune transmiterea de semnale corecte asupra riscului activelor prin intermediul pretului acestora ce inglobeaza prime de risc adecvate si determina o alocare corecta catre proiectele cu cea mai mare rentabilitate si risc identic. Acest fapt implica ajustarea ratelor marginale de rentabilitate in functie de risc, pe o piata eficienta alocativ. Eficienta alocativa presupune implicit existenta eficientei informationale, dupa cum se va concluziona din cele ce urmeaza.

Lipsa asa numitelor "forte de frictiune" se regaseste in conceptul de eficienta operationala. Se poate considera ca este prezenta eficienta operationala si in cazul in care exista comisioane de tranzactie, atat timp cat serviciile de intermediere sunt prestate la costuri minime, comisioanele nefiind excesive si furnizand o retabilitate corecta intermediarilor.

Transparenta presupune egalitatea accesului la informatii al tuturor operatorilor de pe piata, simultan si instantaneu aparitiei evenimentului ce constituie continutul acesteia, informatia fiind in acelasi timp gratuita. Astfel putem spune ca transparenta corespunde eficientei informationale, ceea ce se transpune pe piata financiara in reflectarea instantanee, de catre pretul activelor, a tuturor informatiilor disponibile. Totusi, spre deosebire de transparenta totala, o piata financiara poate fi eficienta din punct de vedere informational si in conditiile in care informatia nu este in totalitate gratuita, existand costuri de acces la informatii, insa nu semnificative.

Rationalitatea operatorilor de pe piata presupune, in cazul pietei financiare, faptul ca acestia actioneaza pe piata urmarind maximizarea utilitatii averii lor totale, iar deciziile luate de ei nu sunt influentate de considerente de alta natura cum ar fi spre exemplu obisnuinta, criterii sentimentale si altele. Astfel, putem afirma ca ipoteza rationalitatii operatorilor este si ea inglobata in conceptul de eficienta alocativa.

Luand in considerare cele de mai sus, se poate observa ca ipoteza eficientei este mai putin restrictiva decat cea privind piata perfecta, piata financiara putand fi eficienta chiar daca exista costuri de tranzactie si informatia nu este gratuita. Prin urmare, cursurile bursiere pot reflecta rapid si complet setul de informatii existent pe piata la un moment dat, chiar daca investitorii platesc comisioane intermediarilor si suporta anumite costuri pentru obtinerea informatiilor. De aici, desprindem ca amprenta cea mai puternica o are eficienta informationala. Mai precis, eficienta informationala se afla la baza celorlalte tipuri de eficienta, deoarece are ca implicatie faptul ca valoarea justa a titlurilor[5] este reflectata de cursurile bursiere ale activelor, iar de aici decurge implicit imposibilitatea operatorilor pe piata de a obtine rentabilitati anormale[6].

Datorita faptului ca eficienta informationala sta la baza celorlalte tipuri de eficienta, studiile ce analizeaza eficienta pietei financiare se focalizeaza in zona modelarii pietei eficiente informational, a definirii si analizei gradelor de eficienta informationala si a testarii eficientei informationale a unei anumite piete.

Pentru testarea eficientei informationale a unei anumite piete este important de punctat formele de eficienta informationala existente. Astfel, luand in considerare cele doua caracteristici de mai jos ale pietei eficiente:

cat de repede si complet este incorporata orice noua informatie de catre cursul activelor;

care informatii sunt considerate relevante si care nerelevante,

eficienta informationala poate fi: slaba, semiforte si forte.

Eficienta informationala in forma slaba este prezenta atunci cand, pe o piata, preturile activelor tranzactionate reflecta instantaneu si complet intreaga istorie a cursurilor acestora. Mai exact, acet lucru se traduce in imposibilitatea obtinerii de profituri excedentare consistente din tranzactii inspirate de studierea istoriei cursurilor activelor.

Eficienta informationala in forma semiforte se manifesta atunci cand informatiile considerate relevante sunt formate , pe langa istoria cursurilor, din toate informatiile public disponibile cum ar fi: situatiile financiare si detaliile acestor situatii financiare, declaratiile reprezentantilor firmei in ceea ce priveste profitul pe diferite perioade mai mici de un an, anunturile facute de firma cu privire la activitatea sa, alte informatii publice legate de perspectiva economica generala si de economia nationala. In masura in care aceste informatii devin publice, ele sunt integrate instantaneu si complet in pretul curent al activelor, neputandu-se obtine profituri excedentare consistente din tranzactii bazate pe acest gen de informatii[7].

Eficienta informationala in forma forte reprezinta nivelul cel mai avansat de eficienta, a carui existenta este considerata numai teoretica. Informatiile relevante inglobate de cursul prezent al activelor sunt, in acest caz, atat informatii publice cat si informatii private, privilegiate, ceea ce face ca nici macar managerii, analistii financiari, traderii si chiar toti cei ce au acces la astfel de informatii din interior[8] sa nu poata obtine rentabilitati excedentare consistente tranzactionand pe baza acestora.

In ceea ce priveste gestiunea portofoliului, este importanta testarea eficientei pietei in cadrul careia se doreste realizarea unei investitii, in vederea stabilirii tipului de gestiune a portofoliului corespunzator pietei respective. Daca, nu exista nici un motiv pentru care s-ar putea afirma ca piata este ineficienta atunci este de preferat o gestiune pasiva a portofoliului. Gestiunea pasiva poate fi recomandata si in cazul in care piata este ineficienta, insa castigul ar fi mai mare daca s-ar opta pentru o gestiune activa a portofoliului, pentru ca exista posibilitatea obtinerii unor rentabilitati mai mari decat cele oferite de piata.

Astfel, pentru a stabili ce tip de gestiune a portofoliului ar fi recomandata in cadrul pietei financiare romanesti, luand in considerare selectia anterioara a activelor, vom proceda mai intai la testarea formelor de eficienta informationala mentionate mai sus.

2. Testarea eficientei informationale in forma slaba

Pentru a putea verifica nivelurile de eficienta explicate anterior, exista o serie de abordari metodologice bazate pe teste empirice sau econometrice. Astfel, pentru testarea eficientei informationale in forma slaba se pot folosi urmatoarele teste:

teste grafice a prezentei corelatiilor in cadrul seriei cursurilor;

teste statistice;

testul bazat pe reguli-filtru.

Aceste teste se bazeaza pe studierea posibilitatii obtinerii de profituri excedentare celor atribuite de piata riscului sistematic corespondent activelor, prin strategii de tranzactionare bazate exclusiv pe studierea variatiilor trecute ale cursurilor. Vom incepe prin testarea corelatiilor dintre rentabilitatile curente si cele anterioare, pentru cele trei active ce intentionam sa le includem in portofoliu, active care, conform criteriilor de selectie utilizate in capitolul anterior sunt considerate in azcelasi timp si reprezentative pentru piata pe care sunt listate. Este vorba despre actiunile SIF Oltenia SA (SIF5), SNTGN Transgaz SA (TGN) si BRD - Groupe Societe Generale SA.

2.1. Testul grafic al prezentei corelatiilor in cadrul seriei cursurilor

Pentru fiecare titlu selectat anterior, testul evalueaza rentabilitatile, privite ca diferente de gradul 1 ale logaritmului cursurilor. Mai precis se testeaza evolutia aleatoare, de tip random walk a seriei cursurilor:

![]() , unde

, unde ![]() =1, iar

=1, iar ![]() reprezinta eroarea de regresie care in cazul unui

model de regresie valid este descrisa de un proces stochastic de tip

zgomot alb ( white noise).

reprezinta eroarea de regresie care in cazul unui

model de regresie valid este descrisa de un proces stochastic de tip

zgomot alb ( white noise).

Seria

cursurilor se substituie cu seria logaritmilor naturali ai acestora pentru a se

obtine modele mai bune din punct de vedere statistic : ![]() avand forma

echivalenta

avand forma

echivalenta ![]() . Stiind ca

. Stiind ca ![]() este

aproximativ egal cu rentabilitatea generata de evolutia cursului:

este

aproximativ egal cu rentabilitatea generata de evolutia cursului: ![]() , putem folosi

rentabilitatile generate de evolutia cursului unui activ, pentru

a testa comportamentul de tip random walk

al acestuia. In conditiile in care

, putem folosi

rentabilitatile generate de evolutia cursului unui activ, pentru

a testa comportamentul de tip random walk

al acestuia. In conditiile in care ![]() =1,

rentabilitatea este egala cu eroarea regresiei:

=1,

rentabilitatea este egala cu eroarea regresiei: ![]() . Ca urmare, aceasta din urma trebuie

sa respecte conditiile necesare unei erori a unui model de regresie

valid: trebuie sa urmeze o distributie normala de medie zero,

sa nu prezinte autocorelatie si sa fie homoscedastica[9].

Aceste conditii pot fi evaluate studiind grafic seria

rentabilitatilor. Astfel, se va reprezenta grafic norul de puncte (

. Ca urmare, aceasta din urma trebuie

sa respecte conditiile necesare unei erori a unui model de regresie

valid: trebuie sa urmeze o distributie normala de medie zero,

sa nu prezinte autocorelatie si sa fie homoscedastica[9].

Aceste conditii pot fi evaluate studiind grafic seria

rentabilitatilor. Astfel, se va reprezenta grafic norul de puncte (![]() ), precum si evolutia rentabilitatilor

zilnice

), precum si evolutia rentabilitatilor

zilnice ![]() , calculate pe

baza cursului.

, calculate pe

baza cursului.

Prin urmare pentru SIF Oltenia SA graficele arata in felul urmator:

Grafic 1 Sursa: creatie proprie

Se observa o imprastiere relativ uniforma a norului de puncte in cele patru cadrane ale graficului, fapt ce evidentiaza absenta autocorelatiilor in cadrul seriei de rentabilitati zilnice a SIF5. Graficul a fost obtinut utilizand seria cursurilor bursiere inregistrate de SIF5 in perioada 01.04.2009 - 01.10.2010, in total 381 de observatii, pe baza carora s-a calculat seria rentabilitatilor zilnice.

Prin intermediul celui de-al doilea grafic, graficul rentabilitatilor zilnice, se vor aprecia normalitatea si homoscedasticitatea:

Garfic 2 Sursa: creatie proprie

Graficul prezinta o oarecare simetrie a abaterilor fata de media seriei rentabilitatilor, prin urmare absenta normalitatii nu este foarte evidenta, insa heteroscedasticitatea este relativ usor de remarcat prin amplitudinea neregulata a variatiilor.

Pentru SNTGN Transgaz SA (TGN) reprezentarile grafice sunt urmatoarele:

Grafic 3 Sursa: creatie proprie

Si in acest caz, se observa o imprastiere relativ uniforma a norului de puncte in cele patru cadrane ale graficului, de unde rezulta ca nu este evidenta prezenta autocorelatiilor in cadrul seriei de rentabilitati zilnice a TGN. Graficul a fost obtinut utilizand seria cursurilor bursiere inregistrate de TGN in perioada 01.04.2009 - 01.10.2010, in total 381 de observatii, pe baza carora s-a calculat seria rentabilitatilor zilnice.

Grafic 4 Sursa: creatie proprie

Graficul prezinta o oarecare simetrie a abaterilor fata de media seriei rentabilitatilor, prin urmare absenta normalitatii nu este foarte evidenta, insa heteroscedasticitatea este relativ usor de remarcat prin amplitudinea neregulata a variatiilor.

Si nu in ultimul rand, graficele pentru cel de-al treilea titlu luat in considerare BRD - Groupe Societe Generale SA sunt:

Grafic 5 Sursa: creatie proprie

Si pentru cel de-al treilea titlu, se observa o imprastiere relativ uniforma a norului de puncte in cele patru cadrane ale graficului, de unde rezulta ca nu este evidenta prezenta autocorelatiilor in cadrul seriei de rentabilitati zilnice a BRD. Graficul a fost obtinut utilizand seria cursurilor bursiere inregistrate de BRD in perioada 01.04.2009 - 01.10.2010, in total 381 de observatii, pe baza carora s-a calculat seria rentabilitatilor zilnice.

Prin intermediul celui de-al doilea grafic, graficul rentabilitatilor zilnice a BRD, se vor aprecia normalitatea si homoscedasticitatea:

Grafic 6 Sursa: creatie proprie

Si in acest caz, graficul prezinta o oarecare simetrie a abaterilor fata de media seriei rentabilitatilor, prin urmare absenta normalitatii nu este foarte evidenta, insa heteroscedasticitatea este relativ usor de remarcat prin amplitudinea neregulata a variatiilor.

Avand in vedere rezultatele testului grafic pentru fiecare activ in parte, cu o mica derogare in ceea ce priveste prezenta heteroscedasticitatii, putem spune ca piata este eficienta in forma slaba. Pentru a sustine afirmatia vom apela si alte teste mai exacte decat testul grafic, teste statistice.

2.2. Testearea eficientei informationale prin intermediul testului Augmented Dickey-Fuller (ADF)

Testarea modelului random walk , utilizand testul Augmented Dickey-Fuller reprezinta o varianta mai avansata de testare a eficientei informationale, ce face parte din ultima categorie de teste.

Testul

porneste de la un proces stochastic de tip AR(1), autoregresiv de ordin 1,

pentru seria logaritmilor naturali ai cursurilor bursiere, la care

optional se poate adauga o componenta trend: ![]() unde

unde ![]() componenta

trend. Pentru aplicarea testului se utilizeaza o forma

modificata a procesului stochastic descris mai sus si anume:

componenta

trend. Pentru aplicarea testului se utilizeaza o forma

modificata a procesului stochastic descris mai sus si anume:

![]() .

.

Ipoteza

nula este: ![]() , ipoteza ce echivaleaza cu testarea ipotezei

, ipoteza ce echivaleaza cu testarea ipotezei ![]() .

.

Testul

t-statistic se aplica coeficientului ![]() , iar

rezultatul testului se compara cu valorile critice pentru diferite praguri

de semnificatie (in acest caz 1%, 5% si respectiv 10%).

, iar

rezultatul testului se compara cu valorile critice pentru diferite praguri

de semnificatie (in acest caz 1%, 5% si respectiv 10%).

Pentru evaluarea eficientei informationale in forma slaba se aplica testul ADF asupra seriei logaritmilor naturali ai cursurilor. Astfel, cu ajutorul mediului EViews, am aplicat testul ADF asupra logaritmilor naturali ai cursurilor actiunilor considerate anterior la testul grafic: SIF Oltenia SA (SIF5), SNTGN Transgaz SA (TGN) si BRD - Groupe Societe Generale SA, obtinandu-se rezultatele reliefate mai jos:

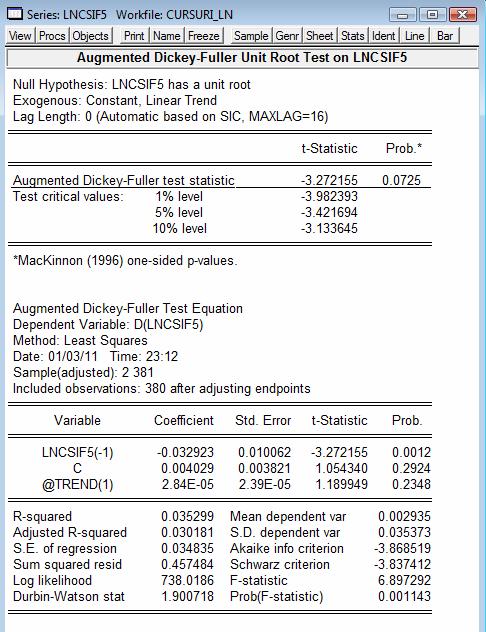

Pentru SIF Oltenia SA:

Tabel 16 Sursa: creatie proprie

Se observa ca pentru SIF5, rezultatul testului t-statistic = -3,272155 este superior valorilor critice -3,982393 si -3,421694, valori aferente pragurilor de semnificatie de 1% si 5%, prin urmare nu se poate respinge ipoteza nula a prezentei radacinii unitare in cadrul seriei cursurilor, mai precis seria cursurilor este considerata a fi de tip random walk, fapt ce reflecta eficienta informationala a pietei in forma slaba.

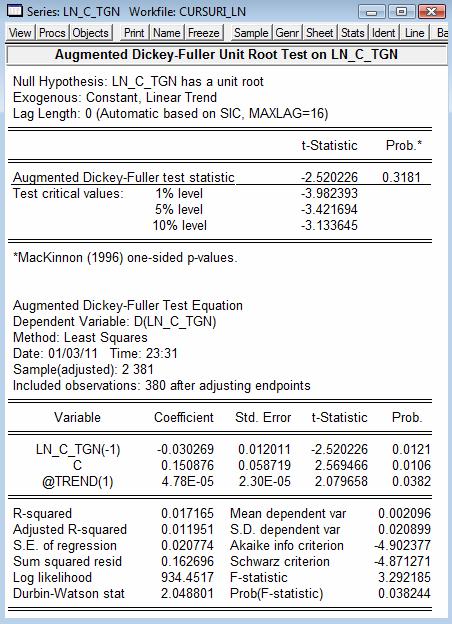

Pentru SNTGN

Transgaz SA (TGN), testul ADF returneaza urmatorul output:

Tabel 17 Sursa: creatie proprie

Se observa ca pentru TGN, rezultatul testului t-statistic = -2,520226 este superior valorilor critice -3,982393, -3,421694 si -3,133645, valori aferente pragurilor de semnificatie de 1% , 5% si respectiv 10%. Prin urmare nu se poate respinge ipoteza nula a prezentei radacinii unitare in cadrul seriei cursurilor, mai precis seria cursurilor este considerata a fi de tip random walk, fapt ce reflecta eficienta informationala a pietei in forma slaba.

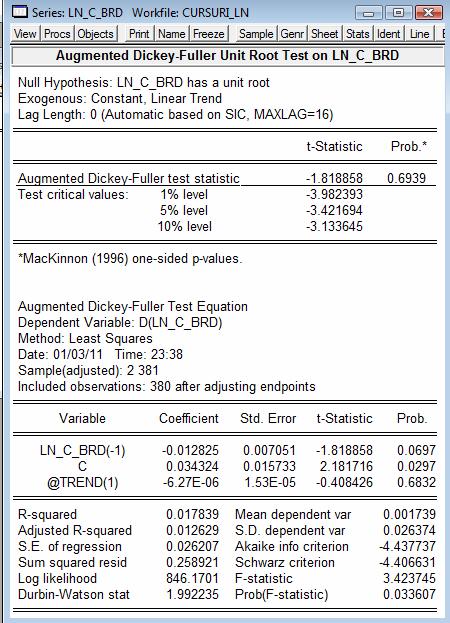

Pentru BRD - Groupe Societe Generale SA, testul ADF returneaza urmatorul output:

Tabel 18 Sursa: creatie proprie

Se observa ca si pentru BRD, rezultatul testului t-statistic = -1,818858 este superior valorilor critice -3,982393; -3,421694 si -3,133645, valori aferente pragurilor de semnificatie de 1% , 5% si respectiv 10%. Prin urmare nu se poate respinge ipoteza nula a prezentei radacinii unitare in cadrul seriei cursurilor, mai precis seria cursurilor este considerata a fi de tip random walk, fapt ce reflecta eficienta informationala a pietei in forma slaba.

Rezultatele testului Augmented Dickey-Fuller pentru cele trei actiuni luate ca referinta in testarea eficientei pietei fiind favorabile, nu fac altceva decat sa confirme statistic rezultatele testului grafic comentate anterior. Prin urmare nu putem concluziona altceva dacat ca piata de capital romaneasca prezinta eficienta informationala in forma slaba.

2.3. Testul bazat pe reguli filtru

Acesta este un test empiric, care abordeaza studierea eficientei informationale ȋn forma slaba ȋn mod indirect, prin evaluarea posibilitatii de realizare a unor rentabilitati excedentare, fructificand, printr-o strategie de tranzactionare, evolutia anterioara a cursului.[10]

Pentru a se evalua posibilitatea obtinerii de rentabilitati excedentare, se compara rentabilitatea obtinuta prin aplicarea strategiilor de tranzactionare, cu rentabilitatea oferita de o strategie "buy and hold" pentru aceeași perioada de timp. Daca din aplicarea strategiilor se obtine o rentabilitate mai mare decat cea din "buy and hold" ȋnseamna ca avem de aface cu o piata ineficienta; altfel putem spune ca piata este eficienta informational ȋn forma slaba.

Testul consta ȋn aplicarea de reguli filtru asupra istoriei cursurilor activelor selectate: o modificare procentuala ȋntr-un sens a cursului ȋntr-o zi constituie seminalul deschiderii unei pozitii lungi, ȋn timp ce o modificare ȋn sens opus constituie semnalul deschiderii unei pozitii scurte.

Pentru cele 3 actiuni din portofoliul nostru, vom folosi ca semnal de cumparare diferite variatii relative a cursului zilnic, ȋntre 1% și 6%. Pentru o analiza pertinenta vom tine cont și de comisioanele de brokeraj platite ca o cota procentuala, ȋn functie de numarul de tranzactii efectuate. Vom avea ȋn vedere 3 comisioane diferite de brokeraj: 0,75%, 1% și 2%.

Sumarul aplicarii regulilor filtru pentru titlul SIF5 este redat ȋn tabelul urmator:

|

TITLUL |

sif oltenia |

|||

|

Perioada de aplicare a strategiei |

01.04.2009 - 01.10.2010 |

|||

|

Numar de zile bursiere |

381 |

|||

|

Comision de brokeraj |

0% |

0.75% |

1% |

2% |

|

REGULA FILTRU |

|

|

|

|

|

1% |

94% |

-14% |

-50% |

-194% |

|

2% |

107% |

41% |

19% |

-69% |

|

3% |

106% |

64% |

51% |

-4% |

|

4% |

63% |

36% |

27% |

-9% |

|

5% |

-18% |

-39% |

-46% |

-74% |

|

6% |

33% |

19% |

15% |

-3% |

|

Rezultatul strategiei 'Buy and hold' |

205% |

204% |

203% |

201% |

|

Rentabilitate excedentara potentiala |

-98% |

-139% |

-152% |

-204% |

Tabel 19 Sursa: Creatie proprie

Se poate observa ca rentabilitatea din "buy and hold" este superioara rentabilitatilor nete, pentru fiecare nivel de comision considerat, obtinute pe baza strategiei de tranzactionare, pentru fiecare din cele 6 reguli filtru utilizate. Aceasta ȋnseamna ca nu se pot obtine rentabilitati excedentare (potrivit tabelului de mai sus, acestea sunt negative), deci conform acestui test, piata este eficienta informational ȋn forma slaba.

|

Pentru actiunea TGN rezultatul aplicarii regulilor filtru este:

|

TITLUL |

transgaz |

|||

|

Perioada de aplicare a strategiei |

01.04.2009 - 01.10.2010 |

|||

|

Numar de zile bursiere |

381 |

|||

|

Comision de brokeraj |

0% |

0.75% |

1% |

2% |

|

REGULA FILTRU |

|

|

|

|

|

1% |

60% |

-8% |

-30% |

-120% |

|

2% |

-18% |

-50% |

-61% |

-104% |

|

3% |

-20% |

-37% |

-43% |

-66% |

|

4% |

42% |

34% |

31% |

20% |

|

5% |

84% |

78% |

76% |

68% |

|

6% |

-55% |

-58% |

-60% |

-65% |

|

Rezultatul strategiei 'Buy and hold' |

122% |

120% |

120% |

118% |

|

Rentabilitate excedentara potentiala |

-38% |

-42% |

-44% |

-50% |

Tabel 20 Sursa: Creatie proprie

De asemenea se poate observa ca rentabilitatea "buy and hold" este mai mare decat fiecare rentabilitate obtinuta pe baza strategiei de regui filtru, pentru fiecare prag ȋn parte. Rentabilitatea excedentara este negativa, deci nu se pot obtine trntabilitati anormale, ceea ce ȋnseamna ca piata este eficienta informational ȋn forma slaba.

Ȋn urma aplicarii regulilor filtru pentru titlul BRD s-au obtinut rezultatele:

|

TITLUL |

brd - groupe societe generale |

|||

|

Perioada de aplicare a strategiei |

01.04.2009 - 01.10.2010 |

|||

|

Numar de zile bursiere |

381 |

|||

|

Comision de brokeraj |

0% |

0.75% |

1% |

2% |

|

REGULA FILTRU |

|

|

|

|

|

1% |

17% |

-72% |

-101% |

-219% |

|

2% |

73% |

28% |

13% |

-47% |

|

3% |

16% |

-13% |

-22% |

-60% |

|

4% |

-61% |

-78% |

-83% |

-105% |

|

5% |

-81% |

-93% |

-96% |

-111% |

|

6% |

-78% |

-84% |

-86% |

-94% |

|

Rezultatul strategiei 'Buy and hold' |

94% |

92% |

92% |

90% |

|

Rentabilitate excedentara potentiala |

-20% |

-64% |

-78% |

-136% |

Tabel 21 Sursa: Creatie proprie

Ȋn urma aplicarii strategiilor de tranzactionare pe baza de reguli filtru nu s-au putut obtine potentiale rentabilitati excedentare pozitive, rentabilitatea din "buy and hold" fiind superioada, ceea ce confirma faptul ca piata titlului este eficienta informational ȋn forma slaba.

3 Eficienta informationala ȋn forma semiforte

Pentru ca o piata sa fie eficienta informational ȋn forma semiforte, trebuie ca atat istoria cursurilor, cat și toate informatiile public disponibile, sa fie reflectate ȋn pretul activelor financiare. Aceasta presupune ca piata este eficienta ȋn forma slaba, fapt demonstrat anterior, iar pe masura ce informatiile referitoare la titluri devin publice, acestea sunt integrate instantaneu și complet de catre pretul curent al activelor.

Pentru studierea eficientei informationale ȋn forma semiforte a pietei noastre, vom realiza cate doua studii de eveniment, pentru fiecare din cele 3 actiuni selectate ȋn portofoliu: SIF5, TGN și BRD. Astfel de evenimente pot fi: publicarea informatiilor financiare, anuntarea rezultatelor intermediare pe trimestru sau pe semestru, anunturile cu privire la prognozele rezultatelor pentru perioadele viitoare, schimbari ale politicilor contabile, anunturi privind dividendele, divizarea actiunilor, listarea la bursa de valori, emisiune de noi actiuni[11]. Vom ȋncerca sa alegem cele mai recente evenimente de acest tip pentru studiu.

SIF5

Pentru SIF5, primul eveniment pe care ȋl vom analiza este Comunicatul privind plata dividendelor pe 2009 emis ȋn data de 11.06.2010. Pentru analiza vom urmari ultimele 5 cursuri ȋnainte de comunicat și primele 5 cursuri bursiere de dupa comunicat, pentru a observa efectul acestui eveniment asupra pretului și modul ȋn care a fost integrat.

Evolutia cursului pentru aceasta perioada este redata ȋn tabelul de mai jos:

|

Data |

Curs |

|

04.06.2010 |

1.1300 |

|

07.06.2010 |

1.1000 |

|

08.06.2010 |

1.0500 |

|

09.06.2010 |

1.1000 |

|

10.06.2010 |

1.1100 |

|

11.06.2010 |

1.1100 |

|

14.06.2010 |

1.1600 |

|

15.06.2010 |

1.2300 |

|

16.06.2010 |

1.2900 |

|

17.06.2010 |

1.3400 |

|

18.06.2010 |

1.3200 |

Tabel 22 Sursa: Creatie proprie

Pentru o mai buna apreciere, pe baza datelor de mai jos am realizat urmatorul grafic:

Grafic 7 Sursa: Creatie proprie

Se observa ca emiterea comunicatului nu este anticipata de evolutia cursului. Dupa publicarea efectiva a comunicatului urmeaza o reactie de creștere a cursului actiunii, ceea ce denota prezenta eficientei ȋn forma semiforte, pentru ca reactia cursului este brusca, fara a anticipa rezultatele facute publice.

Al doilea eveniment pe care ȋl vom studia pentru SIF5 este Comunicatul privind disponibilitatea raportului semestrial 2010 care a fost facut public la data de 12.08.2010. Mentionam faptul ca datele facute publice ȋn raportare sunt favorabile companiei.

Ȋn perioada 05.08.2010 - 19.08.2010 evolutia cursului este redata ȋn tabelul de mai jos:

|

Data |

Curs |

|

05.08.2010 |

1.4300 |

|

06.08.2010 |

1.4100 |

|

09.08.2010 |

1.4400 |

|

10.08.2010 |

1.4100 |

|

11.08.2010 |

1.3600 |

|

12.08.2010 |

1.3500 |

|

13.08.2010 |

1.3800 |

|

16.08.2010 |

1.4000 |

|

17.08.2010 |

1.4200 |

|

18.08.2010 |

1.4000 |

|

19.08.2010 |

1.4000 |

Tabel 23 Sursa: Creatie proprie

Pe urmatorul grafic, realizat pe baza datelor din tabelul de mai sus, se poate aprecia mai bine eficienta pietei:

Grafic 8 Sursa: Cratie proprie

Se observa o evolutie descendenta a cursului pana la momentul publicarii comunicatului, dupa care urmeaza o perioada de creștere a cursului actiunii, ceea ce confirma prezenta eficientei ȋn forma semiforte, ȋntrucat reactia cursului este brusca, fara a anticipa rezultatele facute publice.

TGN

Primul studiu de eveiment ȋl vom realiza pe baza Comunicatului privind disponibilitatea raportului semestrial 2010, emis la data de 13.08.2010, deci perioada analizata va fi cuprinsa ȋntre 06.08.2010 și 20.08.2010. Mentionam ca indicatorii economico-financiari facuti publici ȋn acest comunicat sunt superiori fata de aceeași perioada a anului 2009. Evolutia cursului este redata ȋn tabelul urmator:

|

Data |

Curs |

|

06.08.2010 |

231.1000 |

|

09.08.2010 |

231.1000 |

|

10.08.2010 |

229.6000 |

|

11.08.2010 |

229.5000 |

|

12.08.2010 |

230.7000 |

|

13.08.2010 |

235.0000 |

|

16.08.2010 |

241.0000 |

|

17.08.2010 |

241.5000 |

|

18.08.2010 |

239.6000 |

|

19.08.2010 |

240.1000 |

|

20.08.2010 |

238.5000 |

Tabel 24 Sursa: Creatie proprie

Ȋn cadrul unui grafic, aceasta evolutie arata astfel:

Grafic 9 Sursa: Creatie proprie

Se poate observa ca anuntarea rezultatelor este anticipata de evolutia cursului, cursul continuand evolutia ascendenta și dupa publicarea efectiva a comunicatului. Putem spune ca aceasta reflecta absenta eficientei ȋn forma semiforte, deoarece reactia cursului nu este brusca, fara a se anticipa rezultatele facute publice.

Al doilea eveniment pe care ȋl vom analiza este comunicatul privind plata dividendelor pe 2009, facut public ȋn data de 22.06.2010. Pentru aceasta vom urmari evolutia cursului pe perioada 15.06.2010 - 29.06.2010:

|

Data |

Curs |

|

15.06.2010 |

220.5000 |

|

16.06.2010 |

224.0000 |

|

17.06.2010 |

226.2000 |

|

18.06.2010 |

226.3000 |

|

21.06.2010 |

230.7000 |

|

22.06.2010 |

230.7000 |

|

23.06.2010 |

234.0000 |

|

24.06.2010 |

233.5000 |

|

25.06.2010 |

224.1000 |

|

28.06.2010 |

221.9000 |

|

29.06.2010 |

215.0000 |

Tabel 25 Sursa: Creatie proprie

Graficul corespunzator datelor din tabel arata astfel:

Grafic 10 Sursa: Cratie proprie

Se poate observa ca emiterea comunicatului privind dividendele este anticipata de evolutia cursului printr-o ușoara creștere. Se constata o ușoara reactie a cursului și dupa publicarea efectiva a comunicatului, cursul revenind apoi la nivelul normal, ceea ce denota absenta eficientei ȋn forma semiforte, reactia cursului nefiind brusca și instantanee.

BRD

Prima informatie asupra careia ne vom opri este Comunicatul privind rezultatele financiare pentru 30.06.2010, facut public ȋn data de 02.08.2010. Pentru aceasta, vom urmari cursurile actiunii din perioada 26.07.2010 - 09.08.2010 :

|

Data |

Curs |

|

26.07.2010 |

1.4400 |

|

27.07.2010 |

1.5200 |

|

28.07.2010 |

1.5100 |

|

29.07.2010 |

1.5200 |

|

30.07.2010 |

1.4500 |

|

02.08.2010 |

1.4900 |

|

03.08.2010 |

1.4700 |

|

04.08.2010 |

1.4700 |

|

05.08.2010 |

1.4700 |

|

06.08.2010 |

1.4400 |

|

09.08.2010 |

1.4500 |

Tabel 26 Sursa: Creatie proprie

Ȋn reprezentare grafica aceasta evolutie arata satfel:

Grafic 11 Sursa: Creatie proprie

Mentionam faptul ca profitul net publicat ȋn comunicat a fost cu 13,7% mai mic fata de aceeași perioada a anului anterior. Observam o evolutie oscilanta a cursului, dupa care, dupa momentul publicarii efective a comunicatului cursul scade, ca curare a informatiilor negative. Aceasta denota prezenta eficientei ȋn forma semiforte, deoarece reactia cursului este brusca, integrand informatia publica aparuta.

Al doilea eveniment pe care ȋl vom studia pentru BRD este Comunicatul privind plata dividendelor pe 2009, emis pe data de 24.06.2010, ceea ce ȋnseamna ca perioada de studiere a cursului va fi 17.06.2010 - 01.07.2010:

|

Data |

Curs |

|

17.06.2010 |

11.8000 |

|

18.06.2010 |

12.0000 |

|

21.06.2010 |

12.2000 |

|

22.06.2010 |

11.8000 |

|

23.06.2010 |

12.0000 |

|

24.06.2010 |

11.8000 |

|

25.06.2010 |

11.0000 |

|

28.06.2010 |

10.7000 |

|

29.06.2010 |

10.5000 |

|

30.06.2010 |

10.7000 |

|

01.07.2010 |

10.7000 |

Tabel 27 Sursa: Creatie proprie

Mentionam faptul ca dividendul brut acordat ȋn 2009 a fost de 0,2795 lei fata de cel de 0,7283 acordat ȋn 2008 deci poate fi privita ca o informatie care sa afecteze negativ cursul.

Graficul corespunzator datelor cuprinse ȋn tabel este urmatorul:

Grafic 12 Sursa: Creatie proprie

Se poate observa o evolutie oscilanta a cursului pana la momentul publicarii efective a comunicatului, dupa care trendul este descendent, ca urmare a anuntarii dividendului. Cursul reactioneaza ȋn momentul publicarii efective a comunicatului, ceea ce atesta prezenta eficientei ȋn forma slaba a pietei.

Ȋn consecinta, dupa analiza a cate 2 evenimente pentru fiecare din cele trei actiuni, a rezultat ca pentru SIF5 și BRD piata e eficienta ȋn forma semiforte, iar pentru TGN acest tip de eficienta nu este prezenta. Avand ȋn vedere ca comunicatele pentru BRD au fost cele mai recente, putem considera ca nu avem motive pentru care sa afirmam ca piata nu este eficienta informational ȋn forma semiforte, informatiile publice integrandu-se instantaneu ȋn pret.

4. Alegerea ponderilor actiunilor selectate in cadrul portofoliului. Utilizarea Modelul Markowitz. Frontiera Markowitz

Pentru inceput vom presupune ca portofoliul nostru este format 100% din actiuni, mai precis din cele trei actiuni selectate anterior: SIF5, TGN si BRD. Vom demonstra in cele ce urmeaza de ce am ales sa investim in mai multe actiuni si nu doar in una singura si vom stabili ponderile actiunilor in portofoliu astfel incat acesta sa fie eficient, mai precis sa aiba rentabilitate maxima cu un risc minim asumat.

Lichiditatea tot mai ridicata a titlurilor pe piata de capital permite combinarea lor in portofolii diversificate, in conformitate cu preferinta sau aversiunea fata de risc a oricarui investitor de capital. Aceasta combinatie poate conduce (prin diversificare) la reduceri semnificative ale riscului total al portofoliului, dupa cum se va demonstra in cele ce urmeaza. Evaluarea acestor portofolii se va face sub acelasi criteriu rentabilitate-risc, folosit in evaluarea rentabilitatii si a riscului valorilor mobiliare.

Rentabilitatea

anticipata pentru un portofoliu sau mai bine zis speranta de

rentabilitate a acestuia este data de media rentabilitatilor

anticipate sperate pentru titlurile din portofoliu. Prin urmare, speranta

de rentabilitate a portofoliului se va situa intre cea mai mica si

cea mai mare rentabilitate individuala a titlurilor din respectivul

portofoliu. Spre exemplu, daca formam un portofoliu cu cele 3 titluri

selectate in capitolele anterioare, cu siguranta rentabilitatea

anuala a acestuia se va situa intre 79,31 %[12]

si 135,50 %[13], sau vorbind in termeni

de rentabilitatile zilnice, rentabilitatea portofoliului se va situa

intre 0,21 %[14] si 0,36 %[15].

Situarea acestei sperante de rentabilitate mai sus sau mai jos de aceste

limite (minima si maxima) se obtine in functie de

ponderile (pozitive ale) titlurilor in formarea portofoliului. Pentru un

portofoliu format din doua titluri, rentabilitatea anticipata ![]() va fi data de relatia:

va fi data de relatia:

Ep = xEi

+ yEj , unde ![]() si

si ![]() rentabilitatile anticipate pentru cele

doua titluri, i si j

rentabilitatile anticipate pentru cele

doua titluri, i si j

x si y ponderile din capitalul total investit aferente titlurilor i si j.

Riscul

portofoliului (exprimat prin dispersia rentabilitatii) este o

combinatie intre riscurile individuale ale titlurilor componente.

Aceasta combinatie poate conduce (prin diversificare) la reduceri

semnificative ale riscului total al portofoliului. Pentru un portofoliu format

din doua titluri, dispersia rentabilitatii anticipate a portofoliului

(![]() ) va fi data de relatia:

) va fi data de relatia:

![]() , unde

, unde ![]() ,

, ![]() reprezinta

dispersiile rentabilitatilor anticipate pentru titlurile i si j[16],

incluse in portofoliu , iar

reprezinta

dispersiile rentabilitatilor anticipate pentru titlurile i si j[16],

incluse in portofoliu , iar ![]() covarianta intre rentabilitatile

anticipate pentru titlurile i si j[17].

covarianta intre rentabilitatile

anticipate pentru titlurile i si j[17].

Aceasta combinatie depinde de marimea

riscurilor individuale, de ponderile titlurilor in formarea portofoliului, dar

si de marimea si sensul covariatiei ![]() dintre

rentabilitatile sperate ale titlurilor din portofoliu, respectiv de

coeficientul de corelatie[18]

dintre aceste rentabilitati:

dintre

rentabilitatile sperate ale titlurilor din portofoliu, respectiv de

coeficientul de corelatie[18]

dintre aceste rentabilitati:

ij = ij · i · j.

Astfel, un coeficient de de corelatie egal cu unu

(corelatie strict pozitiva, ![]() = 1) conduce la

cel mai mare risc posibil al portofoliului ca medie ponderata a riscurilor

individuale. Acest risc nu permite nicio imbunatatire a

performantei portofoliului prin modificarea ponderilor din titlu. In orice

combinatie x si y, raportul Ep /

= 1) conduce la

cel mai mare risc posibil al portofoliului ca medie ponderata a riscurilor

individuale. Acest risc nu permite nicio imbunatatire a

performantei portofoliului prin modificarea ponderilor din titlu. In orice

combinatie x si y, raportul Ep /![]() ramane acelasi (nemodificat), fara

o ameliorare in sensul cresterii rentabilitatii sperate pe

unitatea de risc asumata.

ramane acelasi (nemodificat), fara

o ameliorare in sensul cresterii rentabilitatii sperate pe

unitatea de risc asumata.

Un coeficient de corelatie mai scazut (0 < ![]() < 0,5)

conduce la o ameliorare semnificativa a riscului portofoliului, ceea ce

constituie, in fapt, situatia frecvent intalnita pe piata de

capital. Aceasta caracteristica a riscului portofoliului este cea

care motiveaza temeinic diferitele strategii active si pasive de gestiune

a portofoliului.

< 0,5)

conduce la o ameliorare semnificativa a riscului portofoliului, ceea ce

constituie, in fapt, situatia frecvent intalnita pe piata de

capital. Aceasta caracteristica a riscului portofoliului este cea

care motiveaza temeinic diferitele strategii active si pasive de gestiune

a portofoliului.

O corelatie nula (![]() = 0) intre rentabilitatile unor titluri

(teoretic) independente ar conduce, la limita (portofoliu echiponderat),

la o reducere de 50% a riscului portofoliului.

= 0) intre rentabilitatile unor titluri

(teoretic) independente ar conduce, la limita (portofoliu echiponderat),

la o reducere de 50% a riscului portofoliului.

Mai mult, corelatia strict negativa (![]() = -1) poate conduce, intr-o anumita

combinatie, la eliminarea totala a riscului portofoliului. Se

recunoaste usor ca ambele situatii (

= -1) poate conduce, intr-o anumita

combinatie, la eliminarea totala a riscului portofoliului. Se

recunoaste usor ca ambele situatii (![]() = 0 si

= 0 si ![]() = - 1) sunt

foarte, foarte rar intalnite pe piata de capital si, in consecinta,

se studiaza numai cu caracter teoretic pentru evidentierea unor

limite extreme ale riscului portofoliului.

= - 1) sunt

foarte, foarte rar intalnite pe piata de capital si, in consecinta,

se studiaza numai cu caracter teoretic pentru evidentierea unor

limite extreme ale riscului portofoliului.

Cele mai frecvente sunt corelatiile pozitive si de slaba intensitate, si asupra acestora se concentreaza preocuparile de gestiune eficienta a portofoliului. Practic, se urmaresc doua "tinte": 1) portofoliul cu varianta minimala absoluta (PVMA, cu risc minim), pentru investitorii cu aversiune fata de risc, si

2) portofoliile eficiente care la fiecare unitate de risc suplimentar asumata asigura o crestere (maxim posibila) de rentabilitate sperata, pentru investitorii cu grade diferite de preferinta a riscului.

Speranta de rentabilitate a portofoliului se modifica numai in functie de ponderile x si y ale titlurilor componente. Aceasta modificare dEp/dx este pozitiva si constanta, egala cu Ei - Ej si liniara (direct proportionala) cu ponderea x a primului titlu in respectivul portofoliu. Cu fiecare unitate de crestere a ponderii x, rentabilitatea sperata a portofoliului se modifica (constant) cu Ei - Ej.

Riscul portofoliului se modifica atat in functie de ponderile x si y, cat si de covariatia (coeficientul de corelatie) dintre rentabilitatile sperate ale titlurilor din portofoliu. Modificarea este neliniara si admite un punct de optim, respectiv PVMA:

d![]() /dx = 2x(

/dx = 2x(![]() +

+ ![]() - 2

- 2![]() ) + 2(

) + 2(![]() -

- ![]() ).

).

Punctul de optim este posibil acolo unde derivata intai a riscului portofoliului in raport cu ponderea x este egala cu zero si in care aflam ponderea optima x* a primului titlu si, complementar, ponderea 1 - x* a celui de-al doilea titlu:

x* = ![]() .

.

In acest punct de optim este situat portofoliul cu varianta minimala absoluta (PVMA), care separa multimea portofoliilor posibile (din combinatiile x si y) in doua submultimi:

a) portofolii ineficiente, dominate, situate sub PVMA si care asociaza la fiecare crestere de risc de portofoliu o scadere de rentabilitate sperata

b) portofolii eficiente, dominante,

situate deasupra PVMA si care asociaza la fiecare crestere de

risc de portofoliu o crestere (neliniara) a rentabilitatii

sperate. Cresterea marginala ![]() are si o

limita superioara, acolo unde aceasta este egala cu zero si

care inchide multimea portofoliilor eficiente.

are si o

limita superioara, acolo unde aceasta este egala cu zero si

care inchide multimea portofoliilor eficiente.

Se delimiteaza astfel "frontiera eficienta" a

tuturor portofoliilor eficiente posibile (inclusiv cel optim) intre PVMA

si ![]() .

.

In raport cu preferinta pentru risc, investitorul de capital va alege combinatia (portofoliul) eficienta cu cea mai mare Ep* scontata. Toate celelalte combinatii posibile sau chiar titluri individuale detinute cu aceeasi speranta de rentabilitate (egala cu Ep*) vor fi insotite de riscuri mai mari si sunt deci ineficiente.

Inainte de toate, asa cum am mai mentionat, dorinta oricarui investitor este aceea de a-si maximiza rentabilitatea pe unitatea de risc, sau de a obtine rentabilitate maxima expunandu-se la un risc cat mai redus. Pentru a-si atinge obiectivele investitorul are la dispozitie mai multe variante:

a) Sa investeasca toata suma de care dispune doar in unul din cele 3 titluri, expunandu-se astfel la riscul individual aferent titlului si obtinand implicit rentabilitatea aferenta acestuia;

b) Sa investeasca intr-un portofoliu format din cele 3 titluri si sa obtina o rentabilitate maxima egala cu cea a titlului SIF5, insa cu un risc mult mai mic (obtinut prin diversificare) decat riscul individual al titlului respectiv;

Vom expune modalitatea prin care se pot obtine rentabilitati egale cu cele individuale ale fiecarui titlu din cele 3, investind intr-un portofoliu alcatuit din toate titlurile (ponderi diferite), dar cu riscuri mai mici decat cele individuale. Se va contura astfel si frontiera Markowitz, frontiera portofoliilor eficiente formate doar din active cu risc, si implicit se va evidentia punctul de optim si anume portofoliul de varianta minima PVMA.

Pentru a intelege mai bine modalitatea de calcul a ponderii actiunilor in portofolii, avand rentabilitati egale cu cele ale titlurilor individuale se vor prezenta cateva notiuni teoretice, precum si pasii urmati.

Rentabilitatea unui portofoliu format din n titluri se scrie sub forma:

![]() , unde i=1,2,..n

numarul de titluri din portofoliu,

, unde i=1,2,..n

numarul de titluri din portofoliu, ![]() este ponderea titlului i in portofoliu, iar

este ponderea titlului i in portofoliu, iar ![]() reprezinta speranta de rentabilitate a titlului

i.

reprezinta speranta de rentabilitate a titlului

i.

Riscul (varianta) portofoliului alcatuit din n titluri este de forma:

unde i=1,2,..n numarul de titluri din portofoliu,

unde i=1,2,..n numarul de titluri din portofoliu, ![]() este ponderea titlului i in portofoliu,

este ponderea titlului i in portofoliu, ![]() riscul titlului i din portofoliu,

riscul titlului i din portofoliu, ![]() covarianta dintre titlul i si titlul j.

covarianta dintre titlul i si titlul j.

Pentru a contura Frontiera Markowitz se cere rezolvarea ecuatiei de minim:

![]()

Avand la baza

urmatorul sistem de ecuatii:

Avand la baza

urmatorul sistem de ecuatii:

unde ![]() este rentabilitatea sperata a portofoliului de n

active,

este rentabilitatea sperata a portofoliului de n

active, ![]() reprezinta riscul portofoliului de n titluri.

reprezinta riscul portofoliului de n titluri.

Mai concret, pentru diverse valori ale ![]() se cauta

se cauta ![]() minim. In studiul practic realizat

minim. In studiul practic realizat ![]() va lua pe rand valorile rentabilitatilor

zilnice individuale, inregistrate de fiecare titlu din cele 3.

va lua pe rand valorile rentabilitatilor

zilnice individuale, inregistrate de fiecare titlu din cele 3.

Pentru rezolvarea ecuatiei de minim, stiind

ca  construim Lagrangean-ul:

construim Lagrangean-ul:![]() Din conditiile de

extrem (minim) rezulta urmatorul sistem:

Din conditiile de

extrem (minim) rezulta urmatorul sistem:

care scris sub forma matriceala se poate scrie

sub forma:

care scris sub forma matriceala se poate scrie

sub forma:

W ![]() X = K

X = K

unde matricea W reprezinta matricea de varianta-covarianta a titlurilor marginita de rentabilitatile individuale anticipate ale titlurilor si de 1.

Daca

W![]() X=K, atunci

X=K, atunci

![]()

Astfel, devin

cunoscute ponderile diverselor titluri in portofoliul de rentabilitate

asteptata ![]() , aflat pe frontiera eficienta Markowitz si se poate afla si

riscul

, aflat pe frontiera eficienta Markowitz si se poate afla si

riscul ![]() al acestui portofoliu conform formulei:

al acestui portofoliu conform formulei: ![]()

In cazul celor 3 titluri selectate: SIF5, TGN si BRD, matricea de varianta-covarianta, marginita de rentabilitatile individuale asteptate ale titlurilor si de 1, mai exact matricea W este de forma:

|

|

SIF5 |

TGN |

BRD |

|

|

|

|

|

|

0,00126484 |

0,00045543 |

0,00064728 |

0,00356578 |

1 |

SIF5 |

|

|

|

0,00045543 |

0,00044422 |

0,00031098 |

0,00231758 |

1 |

TGN |

|

|

|

0,00064728 |

0,00031098 |

0,00069213 |

0,00208705 |

1 |

BRD |

|

|

|

0,00356578 |

0,00231758 |

0,00208705 |

0 |

0 |

|

|

|

|

1 |

1 |

1 |

0 |

0 |

|

Tabel 28 Sursa: Creatie proprie

Cu ajutorul programului Excel, folosind functia MINVERSE, s-a calculat inversa matricei W:

|

|

|

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

|

|

|

||||

|

|

|

|

|

|

|

|

|

|

|

||||

|

|

|

51,54868264 |

-330,664151 |

279,1154681 |

695,493 |

-1,575 |

|

SIF5 |

|||||

|

|

-330,664151 |

2121,078076 |

-1790,41392 |

-123,397 |

1,051 |

TGN |

|||||||

|

|

279,1154681 |

-1790,41392 |

1511,298457 |

-572,096 |

1,524 |

BRD |

|||||||

|

|

695,4925481 |

-123,396616 |

-572,095932 |

-295,7555681 |

0,601416 |

|

|||||||

|

|

|

-1,57524904 |

1,051142546 |

1,524106493 |

0,601416095 |

-0,00162 |

|

||||||

|

|

|

|

|

|

|||||||||

|

|

|

|

|

||||||||||

|

|

|

|

|

||||||||||

|

|

|

|

|

|

|

|

|

|

|||||

Tabel 29 Sursa: Creatie proprie

Inmultind inversa matricei W cu matricea K aferenta fiecarei rentabilitati individuale asteptate, s-a calculat ponderea fiecarui titlu din cele 3, in portofoliul ce va inregistra pe rand, rentabilitati asteptate egale cu fiecare dintre rentabilitatile asteptate individuale ale celor 3 titluri. Astfel, s-a obtinut structura a 3 portofolii , insa nu neaparat toate sunt si eficiente sau dominante.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

SIF5 |

TGN |

BRD |

RPVMA |

|

|

|

|

zi |

0,357% |

0,23% |

0,209% |

0,203% |

|

|

|

|

an |

135% |

88% |

79% |

77% |

|

|

|

SIF5 |

x1 |

90% |

3,7% |

-12% |

-16,1% |

|

|

|

TGN |

x2 |

61% |

76,5% |

79% |

80,0% |

|

|

|

BRD |

x3 |

-52% |

19,8% |

33% |

36,1% |

|

|

|

|

|

0,0010888 |

0,000418217 |

0,0003952 |

0,000394 |

|

|

|

zi |

3,300% |

2,05% |

1,988% |

1,986% |

||

|

|

an |

64,32% |

39,87% |

38,752% |

38,711% |

||

|

|

Riscuri individuale |

69,33% |

41,09% |

51,28% |

|

||

|

|

|

|

|

|

|

|

|

Tabel 30 Sursa: Creatie proprie

Utilizand structura portofoliilor, astfel obtinuta, s-a calculat riscul aferent fiecaruia dintre cele 3 portofolii utilizand relatia matriceala:

![]() , unde X

reprezinta matricea ponderilor

fiecarui titlu in portofoliu;

, unde X

reprezinta matricea ponderilor

fiecarui titlu in portofoliu;

![]() reprezinta transpusa matricei X;

reprezinta transpusa matricei X;

![]() reprezinta

matricea de varianta-covarianta a celor 3 titluri aflate in

reprezinta

matricea de varianta-covarianta a celor 3 titluri aflate in

portofoliu, matrice din care s-a obtinut matricea W, evidentiata anterior.

Analizand comparativ cu riscurile individuale ale fiecarui titlu cu riscurile fiecarui portofoliu de rentabilitate egala cu cea individuala a titlului, conform reprezentarii anterioare, se remarca faptul ca prin diversificare riscul asumat scade, pentru aceeasi rentabilitate asteptata. Spre exemplu daca investitorul decide investirea intregii sume de care dispune in actiunea BRD, se va astepta la o rentabilitate anuala de 79% asumandu-si un risc de 51,28%. In schimb daca investitorul ar opta sa investeasca in portofoliul in al treilea portofoliu evidentiat in graficul anterior, portofoliu ce cuprinde toate cele 3 titluri, s-ar astepta la acelasi nivel al rentabilitatii anuale, dar asumandu-si un risc de doar 38,75%. Se observa ca, prin diversificare, riscul s-a diminuat. Acelasi lucru se intampla si pentru celelalte 2 titluri si portofolii aferente ce garanteaza acelasi nivel al rentabilitatii.

Pentru a vedea insa care dintre portofolii sunt eficiente avem nevoie de calculul punctului optim de pe frontiera Markowitz, punctul de la care portofoliile incep sa fie eficiente, reprezentat prin portofoliul de varianta minima absoluta PVMA. Pentru calculul acestuia s-a pornit de la sistemul de ecuatii:

ecuatia de minim fiind aceeasi ca si in

cazul anterior:

ecuatia de minim fiind aceeasi ca si in

cazul anterior:

![]() stiind ca

stiind ca ![]()

In vederea rezolvarii ecuatiei construim Lagrangean-ul:

![]() iar din

conditiile de extrem (minim) rezulta:

iar din

conditiile de extrem (minim) rezulta:

sistem care sub forma matriceala este

de forma:

sistem care sub forma matriceala este

de forma:

H X K

Pentru studiul realizat, matricea H, obtinuta din matricea de varianta-covarianta a celor 13 titluri marginita cu 1, este cea de mai jos:

|

|

|

|

|

|

|

|

|

SIF5 |

TGN |

BRD |

|

|

|

|

0,00126484 |

0,00045543 |

0,00064728 |

1 |

|

|

|

0,00045543 |

0,00044422 |

0,00031098 |

1 |

|

|

|

0,00064728 |

0,00031098 |

0,00069213 |

1 |

|

|

|

1 |

1 |

1 |

0 |

|

|

|

|

|

|

|

Tabel 31 Sursa: Creatie proprie

Daca

H![]() X=K, atunci

X=K, atunci

![]()

Inversa matricei H, calculata prin intermediul programului Excel este:

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1687,054271 |

-620,8410271 |

-1066,213244 |

-16,10% |

|

x1 |

SIF5 |

|

|

|

-620,8410271 |

2172,562228 |

-1551,721201 |

80,02% |

|

x2 |

TGN |

|

|

|

-1066,213244 |

-1551,721201 |

2617,934446 |

36,08% |

x3 |

BRD |

||

|

|

-0,160971651 |

0,800216718 |

0,360754933 |

-0,000394347 |

|

|

Tabel 32 Sursa: Creatie proprie

Astfel, devin cunoscute ponderile celor 3 titluri in portofoliul de varianta minima PVMA. Riscul si rentabilitatea portofoliului PVMA s-au calculat in conformitate cu relatiile prezentate anterior, iar valorile sunt cele conforme cu gaficul prezentat anterior.

Orice portofoliu a carui rentabilitate asteptata este mai mica decat rentabilitatea PVMA, iar riscul este mai mare este considerat portofoliul ineficient sau dominat.

Conform informatiilor aflate s-a conturat graficul frontierei Markowitz:

Grafic 13 Sursa: Creatie proprie

Din grafic, dar si din valorile prezentate, se observa ca portofoliile formate din cele 3 active cu risc, a caror rentabilitate este egala cu rentabilitatea individuala a fiecarui titlu sunt eficiente, neoferind o rentabilitate mai mare decat cea a portofoliului PVMA pentru un risc mai scazut.

Astfel, se observa ca prin intermediul portofoliului, pentru o rentabilitate data riscul asumat scade. Riscul scade odata cu introducerea de noi titluri in portofoliu insa va scade pana la nivelul unei medii a covariantelor - risc sistematic, influentat doar de piata. In acel moment oricate titluri am mai adauga in portofoliu nu mai putem obtine o scadere semnificativa a riscului.

Din cele trei portofolii constituite, am putea sa-l alegem pe oricare din ele, de moment ce sunt eficiente, insa luand in considerare faptul ca doua dintre portofoliile obtinute au si ponderi negative pentru unul din titluri, iar piata de capital din Romania nu este atat de bine dezvoltata incat sa putem recurge la operatiunile de short-selling, cum ar fi indicat in astfel de cazuri, vom alege portofoliul care are cele trei ponderi pozitive, anume cel cu o rentabilitate egala cu cea a titlului TGN. Astfel, ponderile aferente fiecarui titlu in conditiile in care am investi 100% in actiuni ar fi: 4% in SIF5, 77% in TGN si 19% in BRD. Insa, s-a optat pentru a investi doar 40% din suma in actiuni, prin urmare se vor inmulti ponderile obtinute cu 0,4 pentru a se obtine ponderile directe ale fiecarui titlu in portofoliul mixt: 1,6 % in SIF5, 30,8% in TGN si 7,6% in BRD.

5. Value at Risk (VaR) - metoda istorica

Valoarea la risc (VaRh,α) masoara pierderea maxima probabila a se obtine pe o anumita actiune sau un portofoliu de actiuni, intr-o anumita perioada de timp (h) și pentru un anumit nivel de ȋncredere (1-α). Profitul sau pierderea ȋnregistrate de un anumit portofoliu, ȋntr-o perioada de "h"zile, se calculeaza ca diferenta ȋntre valoarea portofoliului dupa "h" zile și valoarea initiala a portofoliului.[19]

Etapele parcurse pentru determinarea VaR au fost:

determinarea rentabilitatilor pentru fiecare din cele 3 actiuni incluse ȋn portofoliu;

ordonarea crescatoate a rentabilitatilor determinate anterioir, pentru fiecare titlu;

alegerea unui nivel de semnificatie de α = 99%, deci (1-α) = 1%;

orizontul de timp este de 381 de tranzactii, deci 380 de rentabilitati ceea ce ȋnseamna ca vom avea un VaR pentru un orizont de (1-99%) * 380 = 3,8 aproximat la 4 zile;

am obtinut astfel pierderea maxim posibila, la fiecare 4 zile de tranzactionare, cu o ȋncredere de 99%;

pentru a afla pierderea maxim posbila ȋn lei, se ȋnmultește pierderea maxim posibila procentual cu ultimul curs disponibil al actiunii respective; pierderea maxima posibila fiind rentabilitatea din a patra zi, din seria ordonata crescator:

SIF5: VaR(%) = -8,1% deci pierderea maxim posibila ar fi de 1,25 RON * (-8,1%) = -0,10 RON

TGN: VaR(%) = -9,3% deci pierderea maxim posibila ar fi de 280 RON * (-9,3%) = -26,1 RON

BRD: VaR(%) = -6% deci pierderea maxim posibila ar fi de 11,4 RON * (-6%) = -0,68 RON

De exemplu, pentru prima actiune analizata, SIF5, VaR-ul procentual de -8,1% ȋnseamna ca, cu o ȋncredere de 99%, pentru titlul SIF5, la fiecare patru zile, vom ȋnregistra o pierdere maxima (rentabilitate maxima negativa) de -8,1% sau 0,1 RON/actiune.

Value at Risk poate fi privit ca o masura a riscului, iar avantajele VaR-ului sunt acelea ca:

retine un aspect important al riscului ȋntr-un singur numar;

este ușor de ȋnteles;

raspunde la o ȋntrebare simpla: "cat de grave pot fi lucrurile?" pe o perioada scurta de timp.

Ȋn consecinta VaR-ul ȋmi ofera o valoare extrema, prin care pot aprecia pierderea potentiala a portofoliului, ȋn cazul evolutiei celei mai nefavorabile posibil a cursurilor activelor incluse ȋn portofoliul detinut. Este un indicator important, tinand cont și de faptul ca suntem un investitor cu aversiune fata de rsic.

[1] "Gestiunea portofoliului de valori mobiliare", Dragota Victor coord., Editura Economica, 2009

[2] "Gestiunea portofoliului de valori mobiliare", Dragota Victor coord., Editura Economica, 2009

[3] In cazul pietei financiare, concurenta perfecta presupune ca toti agentii participa la formarea pretului unui activ, neavand insa puterea de a-l influenta individual, putand doar sa preia cursul astfel format pe piata

[4] Se caracterizeaza prin faptul ca toate activele de pe piata sunt perfect divizibile si tranzactionabile, pe piata nu exista costuri de tranzactie, fiscalitate sau reglementari ce ar ingreuna accesul pe piata al operatorilor

[5] "Fair value"

[6] Lipsa oportunitatilor de arbitraj

[7] "Gestiunea portofoliului de valori mobiliare", Dragota Victor coord., Editura Economica, 2009

[8] "inside information"

[9] Sa fie caracterizata de dispersie finita, constanta.

[10] "Gestiunea portofoliului de valori mobiliare" - Dragota Victor, Editura Economica, București 2009

[11] "Gestiunea portofoliului de valori mobiliare" - Dragota Victor, Editura Economica, București 2009

[12] Retabilitatea anuala a titlului BRD

[13] Rentabilitatea anuala a titlului SIF5

[14] Retabilitatea zilnica a titlului BRD

[15] Rentabilitatea zilnica a titlului SIF5

[16] Calculate in Excel prin intermediul functiei VAR

[17] Calculata in Excel prin intermediul functiei COVAR

[18] Calculat in Excel prin intermediul functiei CORELL

[19] Stancu I., Balu F. - "Utilizarea merodologiei VaR pentru masurarea și prevenirea riscului valutar"

| Contact |- ia legatura cu noi -| | |

| Adauga document |- pune-ti documente online -| | |

| Termeni & conditii de utilizare |- politica de cookies si de confidentialitate -| | |

| Copyright © |- 2025 - Toate drepturile rezervate -| |

|

|

|||

|

|||

Documente online pe aceeasi tema | |||

|

| |||

|

|||

|

|

|||